アパート経営で賃貸事業を行うと、必ず確定申告をしなければいけません。

なぜならアパート経営も立派な個人事業だからです。個人事業を営む場合、確定申告をするという義務があります。赤字でも黒字でも関係ありません。

そして確定申告をすることで以下のような節税をすることができます❗

①.固資産税・都市計画税を軽減する

②.相続税を軽減する

③.青色申告にする

④.所得税を軽減する

①固定資産税、都市計画税を軽減する

更地・青空駐車場に比べ、アパートの敷地にかかる固定資産税・都市計画税は、 1戸につき200㎡まで、それぞれ1/6、1/3となり、広大な敷地の税金が大幅に減額されます。

建物自体の評価も、賃貸に使用されている場合は、自分の持ち家などに対しておよそ7割の評価にまで下がります。

固定資産としての評価が大幅に下がるため、結果として、相続税の減税につなげることができます。

②相続税を軽減する

アパートを建設すると、借地権や借家権が生じ、所有者が自由に土地を処分しにくくなるため、相続税評価額が下がるしくみとなっています。

アパートなどの賃貸住宅は、建築費の約40%に評価され、敷地の評価額は更地と比較して約20%下がります。

また、建築のためにローンを組んだ場合は、借入金がそのまま全額相続財産から控除されます。

③青色申告にする

「青色申告特別控除」により所得から65万円控除ができるという利点があります。

ただし青色申告さえすれば誰でも65万円の控除が受けられるわけではありません。

65万円の控除が受けられるのは不動産賃貸を事業的規模でされている方が対象で、それ以外は10万円控除となっています。

事業的規模とは、アパートやマンションの場合ですと部屋数10以上、戸建が5棟以上とされています。

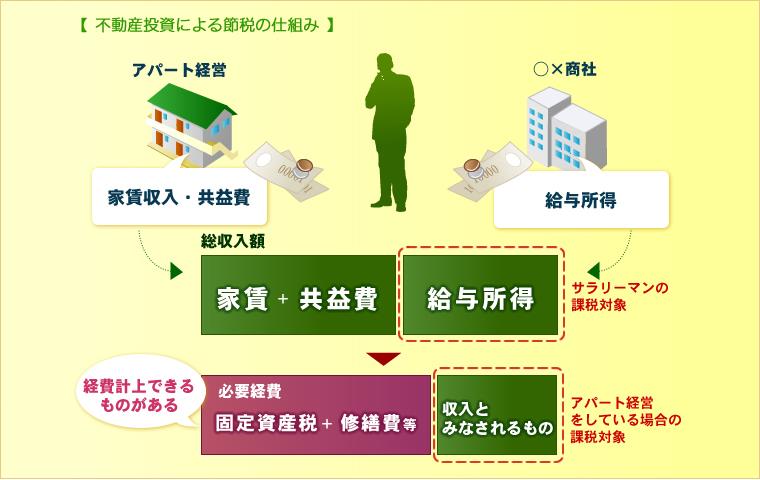

④所得税の軽減

アパート経営をしている方は、家賃収入から、アパート投資に費やした様々な経費を差し引くことができます。引いた金額に課税がされます。

(経費とは、固定資産税や減価償却費、修繕費や管理費、火災保険料や借入金利など)

そしてこれらを家賃収入からひくと、「税務上」赤字になることがあります。

特に事業開始から数年間は、税務上赤字となることが多いです。

そうなると、特にサラリーマンの方は、そのマイナス分を給与所得から差し引くことができ、所得税の節税効果というものが期待できるようになるのです。

ただ、注意点がひとつ❗

所得税については、経営上赤字になり、結果的に節税できることはあったとしても、節税目的でサラリーマンがアパート経営をするということは本末転倒な話です。そもそも儲かる不動産投資は節税になり得ないのですから💂

資産家の方が、相続税対策として「資産を現金ではなく不動産に替えることで節税になる❗」ということは事実ですが、

それほど大きな資産を持っていない、一般のサラリーマンにとって「不動産投資が『節税』になる」という営業トークは嘘ですので気をつけましょう👮

現在、滋賀県守山市で賃貸ガレージハウスの建築計画を進めておりますが、既に多数のお問い合わせをいただいています😆

ご入居の需要に対してガレージハウスの戸数が不足している状況です。

オーナー様、投資家様に対し、さらなるご建築を促すためにも、ガレージハウスご入居希望(将来的にでもオッケー)の方は、下記から会員登録をお願い致します🙇

優先的に情報をご提供します😄

http://asterisk-shiga.co.jp/join/